Денежная ликвидность

Дефицит / профицит ликвидности банковского сектора - Что может рассказать статистика Центробанка

- 31 января 2024, 13:30

- |

Сегодня – Обзор статистики — Дефицит / профицит ликвидности банковского сектора -

cbr.ru/hd_base/bliquidity/?UniDbQuery.Posted=True&UniDbQuery.From=01.07.2023&UniDbQuery.To=31.01.2024

Вообще сам по себе отчет по дефициту / профициту ликвидности служит скорее для оценки здоровья финансовой системы, доступности ей подпитки финансами в случае необходимости. Понятно, что нахождение в состоянии «Дефицита» способно порождать кризисную ситуацию, удорожание денег. И наоборот «Профицит» должен удешевлять деньги заимствования, вообще делать деньги более доступными. Но не все так просто и однозначно в нашем царстве, ибо живем в определенной изоляции от внешнего финансового мира и варимся в собственном котле.

Но я не об этом. Этот отчет способен пролить свет и на некоторые другие вопросы, в частности – Чем занимается банковский сектор.

( Читать дальше )

- комментировать

- 366 | ★1

- Комментарии ( 0 )

Количество нала вторую неделю падает. М2 Растёт. Изменение денежной массы.

- 08 сентября 2023, 15:51

- |

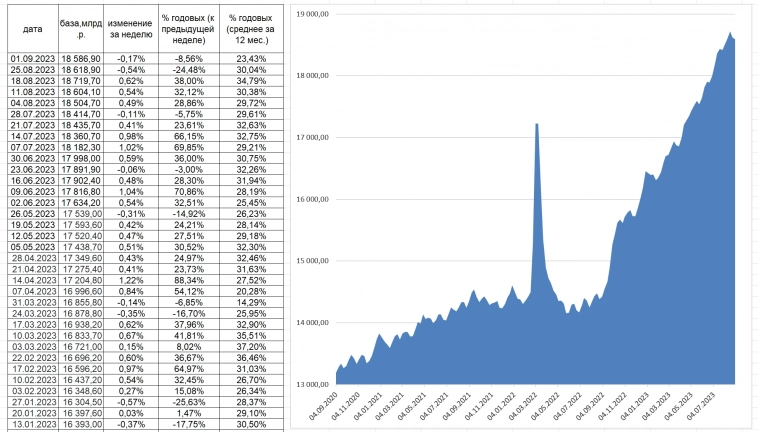

Обработал цифры с сайтов ЦБ России и ФРС.

1

#УзкаяБаза

(более 90% — это нал).

Денежная база в узком определении включает в себя выпущенные в обращение Банком России наличные деньги и остатки на счетах обязательных резервов кредитных организаций в Банке России.

Вторую неделю уменьшается нал

(значит, страха нет).

2,

Денежная масса М2

(доступные для платежа собственные средства плюс депозиты).

Зелёный график и левая шкала — доллар.

Красный график и правая шкала — рубль.

Рост М2 в России 25% в год (до СВО было 10%).

Обратите внимание на угол наклона графиков в США и в России.

( Читать дальше )

Где сейчас реально находятся рынки

- 11 ноября 2021, 23:02

- |

Всем доброго времени суток!

К написанию этого поста меня сподвиг анализ собственной ошибки. В октябре 2020 года «был в кэше» на 75% (короткие облигации и долларовые ETF), соответственно искал идеи в акциях для входа. На тот момент мне виделись привлекательными по соотношению цена/потенциальные доходы акции Сбербанка, РусАгро, ММК, Северстали, ФосАгро и дешевыми акции Газпрома, Распадской, Алросы, Татнефти. Однако, посмотрев на график индекса РТС, подумал, что рынок довольно высоко и будет еще волна коррекции. В результате купил только немного акций ММК и РусАгро. Как показало, дальнейшее развитие событий, рынок на тот момент был на локальном минимуме, и все выше перечисленные акции сильно выросли к сегодняшнему дню, за исключением, возможно, Татнефти.

Поразмыслив над данной ситуацией, пришел к выводу — моя ошибка заключалась в том, что не учел значительное искажение ситуации вследствие сильного роста денежной ликвидности в мире (программа QE от ФРС и других мировых ЦБ). Построил график зависимости отношения цены индекса РТС в долларах к денежному агрегатору М2 в триллионах долларов:( Читать дальше )

Ликвидности много , но она в ЦБ

- 27 февраля 2019, 21:00

- |

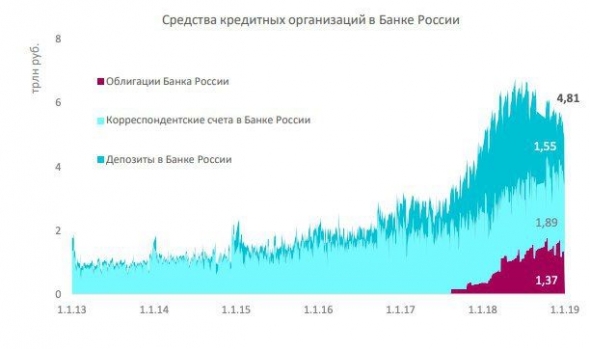

Эта картинка из обзора ассоциации «Россия» рассказывает историю о том, как банки хранят деньги в кубышке, а не тратят их на кредитование экономики.

P.S. неужели так подготовили «заначку» на «черный» день ?

( Читать дальше )

Денежный вторник 1 июля 2014 (нехватило, но не критично)

- 01 июля 2014, 17:02

- |

При этом отрицательное сальдо по абсорбированию/предоставлению ликвидности на предстоящую неделю увеличилось с -2573 млрд. до -2780 млрд. Т.е. на 207 млрд.

В итоге (что логично), мы получили «переспрос» 398 млрд. (что, в принципе, «недалеко» от той цифры на которую «сократили» лимит).

Спрос – 2648,655 млрд.

Исполнено – 2250 млрд.

Отсечение – 7,55% (7,5% — номинал)

Ср.взв.ставка – 7,5866%

Мин/макс – 7,5%/7,98%

Резюмируя эту «ситуацию», можно предположить, что ЦБР завтра может провести аукцион LTO («тонкой настройки»), для того, чтобы банки «добрали» недостаток.

На 16:30:

( Читать дальше )

Денежный рынок (информация к размышлению)

- 24 декабря 2013, 17:25

- |

При этом, вопрос в том, что у банков (те кто занимает деньги у ЦБР через аукцион РЕПО) — практически закончилось обеспечение, и именно поэтому (а не потому, что — не нужно) такая большая разница между предложением и исполнением. Ставки на аукционе — в районе 5,5%.

Сальдо операций ЦБР по предоставлению/абсорбированию ликвидности в течении года увеличивалось в отрицательную сторону. Если сравнивать соответствующие периоды 2012 и 2013 гг — отрицательное сальдо увеличилось примерно на 1 трлн. «Ускорение» вызвано прежде всего надзорной политикой ЦБР — отток средств с коррсчетов; «замораживание» операций между контрагентами 2-3 круга.

Хотя, если оценить объем операций междилерское РЕПО + РЕПО с ЦК — серьезных изменений (снижения оборотов) нет.

( Читать дальше )

Механизм распределения свободных средств на денежном рынке

- 13 июня 2013, 12:51

- |

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Ликвидность: "сжатие" денежной ликвидности...

- 23 апреля 2013, 14:16

- |

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Денежный рынок: появляется "интерес" к деньгам, спреды сужаются...

- 14 февраля 2013, 17:38

- |

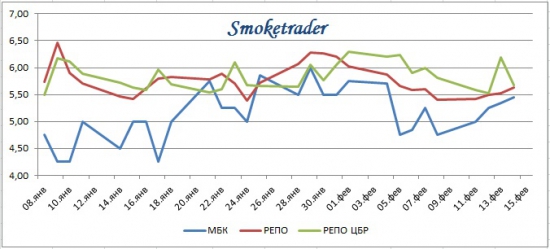

Как все видят — РФР неплохо «колбасит»...

Однако, если до середины недели особого «интереса» в деньгах у участников денежного рынка не наблюдалось, то в последние 2 дня — наметился некоторый «перелом».

Ставки по МБК и междилерскому РЕПО начали подниматься, а спреды сузились.

По средней ставке на аукционе ЦБР также виден и дефицит и некоторый рост.

Что касается РЕПО с ЦК- пока не похоже, что это будет новым «сосудом ликвидности». Большая часть инструментов (ОФЗ — 30 штук всего) «простаивает»… Сделок по ним нет.

( Читать дальше )

Неожиданная поддержка рынку акций

- 12 февраля 2013, 11:09

- |

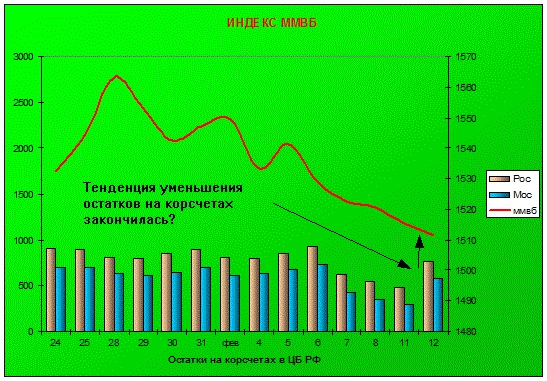

Индекс ММВБ продолжает устанавливать новые минимумы. Идет одиннадцатый день снижения котировок. А, между тем, на денежном рынке происходит перемена тенденции. Показатели средств на корреспондентских счетах кредитных организаций в Банке России, снижавшиеся с начала февраля, неожиданно и существенно увеличились 12 февраля. Таким образом, рынок может получить поддержку в виде дополнительной ликвидности. На фоне таких высоких остатков средств банков в ЦБ падение акций чаще всего замедляется, а рост увеличивается.

Индекс ММВБ продолжает устанавливать новые минимумы. Идет одиннадцатый день снижения котировок. А, между тем, на денежном рынке происходит перемена тенденции. Показатели средств на корреспондентских счетах кредитных организаций в Банке России, снижавшиеся с начала февраля, неожиданно и существенно увеличились 12 февраля. Таким образом, рынок может получить поддержку в виде дополнительной ликвидности. На фоне таких высоких остатков средств банков в ЦБ падение акций чаще всего замедляется, а рост увеличивается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал